Comentarios sobre el deber de lealtad y el régimen de conflictos de interés en la reforma al régimen de sociedades propuesta por la Superintendencia de Sociedades

Por Jaime Moya

Es necesario reformar el régimen actual del conflicto de intereses, para darle claridad a su definición y a la manera de enfrentarlo. Pero el proyecto de reforma tiene todavía algunos vacíos.

Uno de los temas en los que el proyecto de ley de reforma al régimen societario presentado para discusión pública por la Superintendencia de Sociedades contiene mayores novedades es el de la regulación del deber de lealtad y del régimen de conflictos de interés.

La reforma busca suplir numerosos vacíos en la materia, tales como el reconocimiento expreso del deber de lealtad y de las conductas debidas en virtud del mismo, la consagración de una definición legal de conflicto de interés, la definición de quiénes se consideran como partes relacionadas o vinculadas de los administradores, la introducción del concepto de usurpación de oportunidades de negocio y la regulación diferencial del procedimiento aplicable a las operaciones con administradores y partes vinculadas, y las operaciones entre sociedades relacionadas por vínculos de control.

Ciertamente estas propuestas son, en general convenientes, pues los mencionados vacíos han generado incertidumbres en la administración de conflictos de interés y también han dado lugar a que la Superintendencia de Sociedades, en nuestro sentir, haya adoptado ciertas interpretaciones extremadamente formalistas del régimen actualmente vigente, con lo cual se ha introducido una notable rigidez y trabas innecesarias para ciertas operaciones, especialmente las que tienen lugar entre sociedades relacionadas por vínculos de control [1].

Dentro de los aspectos de la propuesta que ameritan comentarios, se destacan los siguientes:

- La definición de conflicto de interés, que tradicionalmente se ha entendido existir en aquellos casos en los cuales el administrador o una parte relacionada con el mismo tiene un interés económico sustancial en la respectiva decisión. Se extiende en el proyecto para predicar la misma situación en casos en los cuales existen intereses de carácter no económico, que la ley denomina “entre otros”, como “comerciales” y “estratégicos” y, en cada caso, sin tomar en cuenta su materialidad.

Si bien la definición de conflictos de interés debe ser lo suficientemente amplia como para capturar las situaciones en las cuales los administradores consideren que no pueden ser imparciales, no debería extenderse a decisiones respecto de las cuales no exista un interés económico claramente identificable o cuando el presunto interés sea insustancial, pues es prácticamente inevitable que un administrador (o sus partes relacionadas) tengan intereses de diferente índole sobre una decisión, sin que su adopción o negación les representen algún tipo de beneficio económico.

Este esfuerzo por tratar de capturar situaciones que desbordan los intereses de naturaleza económica termina por desvirtuar el propósito de la reforma, que es el de dar certeza sobre la noción de conflicto de interés. Una definición que sea tan amplia como para que cualquier punto de contacto entre el administrador y la decisión suscite la existencia de un conflicto de interés equivale, en términos prácticos, a no tener una noción legal clara de conflicto de interés.

Esta incertidumbre puede ser especialmente inconveniente para las sociedades en las cuales los accionistas cumplen el rol de administradores (que en Colombia son mayoría), pues es natural que en sus decisiones se presenten intereses que conciernen a los dos roles.

- En la regulación de los actos de competencia y oportunidades de negocio se incurre en la misma omisión que actualmente comete el artículo 23 de la Ley 222 de 1995, que consiste en dar a entender que los administradores pueden incurrir en actos que impliquen competencia con la sociedad administrada, siempre y cuando la asamblea de accionistas lo autorice, sin tener en cuenta las normas sobre el régimen de prácticas restrictivas de la competencia.

Sería conveniente una armonización entre los dos regímenes, de manera que para los administradores sea claro que existen restricciones adicionales a las normas sobre conflicto de interés cuando se trata de desarrollar actividades competitivas con la sociedad, particularmente cuando tales actividades suponen o permiten el flujo de información comercialmente sensible hacia un competidor. Este es un tema en el que las dos autoridades competentes, Superintendencia de Sociedades y Superintendencia de Industria y Comercio, podrían dar mayor claridad sobre situaciones que frecuentemente generan dudas en los administradores, bien sea a través de esta iniciativa legislativa o mediante una circular conjunta.

De otro lado, la noción de oportunidad de negocio está definida de manera demasiado amplia, pues no requiere que el administrador la haya conocido en el desarrollo de sus funciones, sino que basta que la respectiva oportunidad “guarde relación” con la actividad económica principal o el giro de negocios de la sociedad. De esta manera, se confunden los actos de competencia con las oportunidades de negocio, lo cual es inconveniente si se considera que, en el caso de las oportunidades de negocio, se prevé que si la sociedad la desecha, después de haber sido sometida a su consideración, eso es suficiente para hacer inaplicable la necesidad de obtener la autorización de la asamblea de accionistas para que el administrador la aproveche.

- En cuanto al procedimiento aplicable a las operaciones en conflicto de interés con administradores y partes relacionadas a ellos es destacable que se hayan regulado con mayor detalle los deberes específicos que surgen en tales situaciones, particularmente en materia de información a los accionistas.

En particular, es acertado señalar como requisito expreso de las operaciones en conflicto de interés el cumplimiento del principio de plena competencia, el cual, actualmente, tiene que ser inferido de una norma extraña al régimen de conflictos de interés, como es el artículo 265 del Código de Comercio, que se refiere a la facultad de las Superintendencias de ordenar la suspensión de operaciones con partes vinculadas cuando se celebran en condiciones “considerablemente diferentes” a las normales del mercado. Como puede observarse, el estándar propuesto en la reforma es más estricto y corresponde mejor al observable en el derecho comparado, particularmente al denominado test de “entire fairness” que aplican las cortes de Delaware y que ha inspirado a otras legislaciones.

De otro lado, el régimen de sanciones derivado de la violación de estas reglas es objeto de una curiosa inversión, pues mientras actualmente las autorizaciones de la asamblea obtenidas con información falsa son relativamente nulas por estar viciadas por dolo, y las operaciones celebradas sin autorización de la asamblea son absolutamente nulas por no cumplir un requisito exigido por la ley para la validez del acto, la reforma propone que las primeras sean absolutamente nulas (introduciendo una causal de nulidad absoluta extraña a nuestra tradición jurídica) mientras que las segundas serían relativamente nulas. No están claras cuáles sean las razones para introducir este cambio.

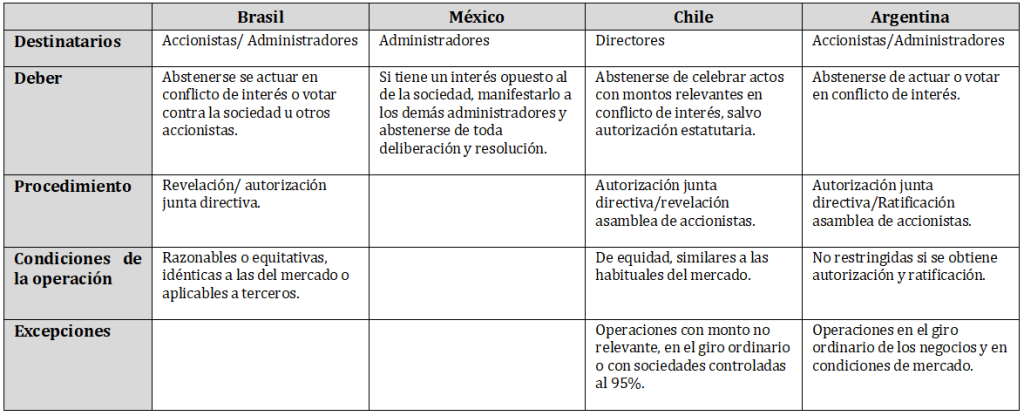

- Sin duda, el aspecto que merecería una reforma más profunda es la necesidad de obtener, en todos los casos, la autorización previa de la asamblea de accionistas para celebrar operaciones en conflicto de interés, el cual genera numerosos inconvenientes prácticos, particularmente para las sociedades de mayor tamaño. La insistencia en este rígido requisito formal es totalmente injustificada, si se considera que, en el panorama latinoamericano, la mayoría de las jurisdicciones permiten que las operaciones en conflicto de interés sean celebradas con autorización de la junta directiva o con información o ratificación posterior de la asamblea de accionistas. Ninguna de ellas exige la autorización de la asamblea de accionistas como requisito ex ante para cada operación en conflicto de interés.

- El siguiente cuadro presenta una sinopsis comparada de las reglas aplicables a las operaciones en conflicto de interés en las jurisdicciones más relevantes de Latinoamérica [2].

- Otros aspectos que, por comparación con los regímenes arriba aludidos, deberían haber sido tratados en la propuesta son las reglas aplicables a las situaciones de conflicto de interés en las que se vean inmersos los accionistas y la necesidad de reconocer ciertas excepciones al procedimiento general para la administración de conflictos de interés, particularmente cuando se trata de operaciones no sustanciales y operaciones celebradas en condiciones de igualdad con cualquier tercero.

- Finalmente, se propone un régimen especial para las operaciones entre sociedades pertenecientes a un mismo grupo empresarial, las cuales quedan exceptuadas de las reglas generales siempre que el respectivo grupo empresarial esté inscrito en el registro mercantil y las sociedades subsidiarias sean controladas en un ciento por ciento (100%) por la respectiva matriz. En estos casos, bastará con que las respectivas operaciones sean incluidas en el informe especial de grupos empresariales que la Ley 222 de 1995 exige sea presentado a la asamblea ordinaria de accionistas.

Esta propuesta refleja, en alguna medida, las reacciones que generó la arriba citada sentencia de la Superintendencia de Sociedades, que sometió las operaciones intragrupo al régimen de conflicto de interés. Sin embargo, la iniciativa se queda corta, al no permitir que el régimen de excepción sea aplicado a todas las operaciones entre sociedades que pertenezcan a un mismo grupo empresarial, aun en los casos en los cuales el control de la matriz no sea exclusivo, tomando en consideración que estas operaciones son habituales y que, en muchos casos, hacen parte de la razón de ser del respectivo conglomerado, a diferencia de lo que ocurre con las operaciones con administradores y sus partes relacionadas, las cuales, por definición, son excepcionales. En estos casos, debería preverse que las operaciones intragrupo no requieren autorización de las asambleas de accionistas de las subsidiarias, siempre que sean celebradas en condiciones de mercado, sin perjuicio de que, en ausencia de la autorización, les corresponda a los respectivos administradores la carga de probar que el principio de plena competencia ha sido efectivamente observado.

[1] Ver por ejemplo Superintendencia de Sociedades. Sentencia en el proceso 2014-801-099. Disponible en: https://supersociedades.gov.co/delegatura_mercantiles/jurisprudencia_asistente_virtual/Preg_ID166.pdf

[2] Elaboración propia con base en fuentes primarias disponibles en internet.

Deja un comentario

Lo siento, debes estar conectado para publicar un comentario.